Una moneda de bitcoin en un campo de fútbol.

La moda del bitcoin abre un cisma entre las grandes gestoras de fondos

BlackRock, Ruffer o Mutuactivos están a favor de introducir la moneda virtual. En contra, se posicionan Barclays, AXA IM y Natixis IM.

Noticias relacionadas

La fiebre de los inversores minoristas por el bitcoin ha abierto un cisma entre las grandes gestoras de fondos. Mientras unas están totalmente en contra de introducirlo en sus carteras, otras le abren la puerta a esta y otras criptodivisas, aunque por el momento solo en pequeñas cantidades.

Aunque BlackRock no ha sido pionera en lanzar un fondo de bitcoin o criptoactivos en sentido amplio, un hito reservado para TOBAM, quien sí se atrevió en 2017 con TOBAM Bitcoin Fund, lo cierto es que la gestora liderada por Larry Fink ha utilizado su posición como la mayor del mundo para abrir el melón del bitcoin en los fondos de inversión.

BlackRock ha flexibilizado la estrategia de varios fondos generalistas (BlackRock Strategic Income Opportunities Fund y BlackRock Global Allocation Fund, a la venta este segundo en nuestro país) para que inviertan en futuros de la moneda virtual de referencia, cosa que también ha hecho Ruffer Investment con el Ruffer Multi-Strategies Fund.

En España, ha sido esta semana Mutuactivos (Mutua Madrileña) quien ha reconocido que la firma está “buscando activamente formas de participar” en la criptomoneda reina. No obstante, ha admitido que “todavía no la hemos encontrado”.

Quien sí ha tomado la delantera es Avenue Investment Crypto, una boutique que ha registrado en España el primer hedge fund que invierte en bitcoin, ethereum y otras criptos. Reservado para inversores cualificados y de derecho maltés, será el reconocido financiero Martín Huete quien haga llegar las bondades de este tipo de activo a la comunidad inversora.

Ni 'frikis' ni oro

“Los gestores de activos y de patrimonios deben darse cuenta de que los criptoactivos se han constituido como un activo más dentro de las inversiones alternativas y que, les guste o no, han llegado para quedarse. Muchos lo rechazan porque no lo conocen y no han investigado, piensan que es cosa de frikis, pero no lo es”, defiende Huete.

Como explica este experto, “ya hay muchos protocolos de finanzas descentralizadas (DeFi, en inglés), sin esa maraña de intermediarios que hay cada vez que quieres enviar una transferencia o pedir un préstamo”.

Wall Street, en Nueva York.

Otra firma que se ha lanzado a la piscina del bitcoin al otro lado del océano es Wave Financial. En 2019, montó el Wave BTC Income & Growth Digital Fund. A este lado del charco, BNY Mellon IM comercializa el BNY Mellon Blockchain Innovation Fund, que si bien no invierte directamente en criptoactivos, sí que entra en empresas de activos digitales como Grayscale Bitcoin Trust, Square, Silvergate Capital Corp., Okta o salesforce.com.

Para quien se atreve a comparar el bitcoin con el oro, vale la pena decir que no es lo mismo. Los gestores del fondo de BNY Mellon IM recuerdan que “el bitcoin es portátil y, por tanto, transfronterizo y se puede usar para realizar transacciones, mientras que el oro no se transacciona con otra cosa que no sean joyas”. El bitcoin tiene vida propia, usabilidad diaria y potencial de crecimiento, en definitiva.

Los detractores

Pero como en toda ‘batalla’ que se precie, hay gestoras que no lo ven tan claro. Frente al ‘sí’ al bitcoin de BlackRock, Ruffer, TOBAM o Mutuactivos, grandes entidades como Barclays, AXA IM o Natixis IM han dicho ‘no’. Al menos, por el momento.

El director de Inversiones de Barclays Wealth & Investments, Will Hobbs, ha llegado a decir del bitcoin que es como “un ave no voladora”. “Mi corazonada es que, si los tipos de interés reales se vuelven positivos, entonces el bitcoin de repente se verá como un pájaro que no vuela. Porque, si puedo obtener un rendimiento positivo de los préstamos al gobierno de EEUU o Reino Unido, ¿por qué voy a tener bitcoin?”, se pregunta.

Un mes antes, Chris Iggo, director de Inversiones Core de AXA IM, había afirmado sobre la criptomoneda que “es un instrumento especulativo que, en última instancia, carece de toda seguridad jurídica, que no puede ser realmente valorado y, por cierto, cuya producción es seriamente intensiva en carbono”, lo que choca con las nuevas políticas verdes de los gobiernos.

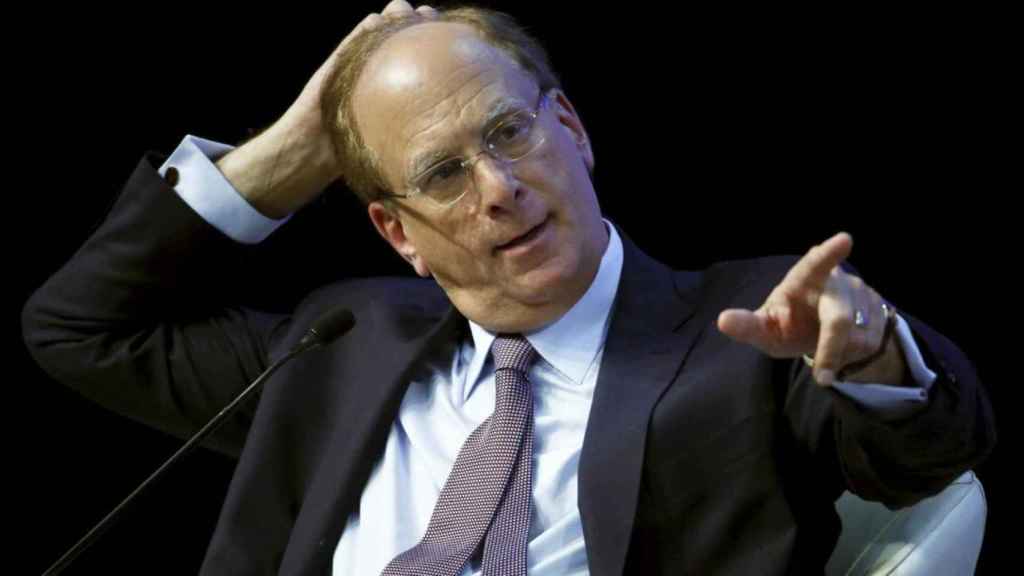

Larry Fink, fundador y presidente de BlackRock.

Para que los activos se consideren en una cartera de inversión a largo plazo, “uno debería ser capaz de atribuirles algún valor intrínseco fundamental: el crecimiento de las ganancias a largo plazo en la renta variable, la prima de riesgo crediticio en relación con las tasas libres de riesgo en los bonos”. Y el bitcoin, a juicio de Iggo, no tiene nada de esto.

Tampoco parece factible ver próximamente bitcoin dentro de los fondos de Natixis IM. "Las criptos como bitcoin se mueven por el impulso de la fe de los inversores y por nada más”, añade Jack Janasiewicz, gestor y estratega de carteras en este grupo de inversión. El especialista de Natixis IM, incluso, da al traste con una de las principales supuestas virtudes del bitcoin: la descorrelación con las acciones y los bonos.

"La correlación del bitcoin con la renta variable y la renta fija es baja, lo que da argumentos a la idea de la diversificación", pero "la evidencia empírica es, lamentablemente, escasa para respaldar esa reivindicación", ya que "el bitcoin ha copado los titulares en un entorno en el que, prácticamente, no hay inflación", y Janasiewicz prefiere "ver una trayectoria más larga antes de subirme de un salto a la ola de entusiasmo".

No más del 0,5%

En diciembre, el consejero delegado de BlackRock, Larry Fink, aseveró que el bitcoin está registrando grandes movimientos diarios y, posiblemente, "podría evolucionar hacia un mercado global". Estas palabras supusieron un gran espaldarazo a la moneda virtual y sus homólogos. El bitcoin se ha marcado un fuerte rally y cotiza hoy en el entorno de los 39.000 euros, incluso llegó a intercambiarse hace unos días a casi 47.500.

Lo que hace la gran gestora de Wall Street suele ser santo y seña para el resto del sector. No en vano, Morningstar, la compañía independiente líder en análisis de fondos, se ha visto obligada a publicar un informe cuya conclusión es que bitcoin en los fondos, sí, pero en pequeñas dosis.

Su analista Karin Anderson apunta que “una posición muy pequeña en bitcoin dentro de una estrategia diversificada y sin restricciones podría tener sentido, y BlackRock tiene el equipo y la capacidad de gestión de riesgos para manejarla. Pero”, advierte, “posiciones más grandes en bitcoin (más de 50 puntos básicos, por ejemplo) deberían suscitar preocupación”, ya que convertirían al fondo en cuestión en uno de los más volátiles de entre los comparables.

Esto contrasta con los fondos que se han volcado al 100% con el bitcoin y otros criptoactivos, como los de TOBAM, Wave Financial y Avenue Investment Crypto. Como puede verse, el debate no ha hecho más que empezar.