Gortázar reconoce que el plan de fusión contempla un escenario macro muy duro en 2021

Gortázar: el plan de fusión contempla un escenario macro "muy duro" en 2021

Goirigolzarri afirma que el FROB no usará su sillón en el Consejo para interferir políticamente en el Consejo y recuerda a la CNMC que también compiten con las 'tech'.

18 septiembre, 2020 10:41El consejero delegado de la nueva CaixaBank, Gonzalo Gortázar, ha reconocido este viernes que el escenario macroeconómico que han manejado para la fusión contempla un entorno "muy duro" para 2021, si bien en términos de morosidad la evolución de las moratorias durante el verano permite ser "positivos" con el impacto que tendrá la recesión para el nuevo banco.

En todo caso, Gortázar confía en que la unión de los dos bancos permita afrontar los retos de la situación económica que ha dejado la pandemia en "mejores" condiciones y manejar con más fortaleza los costes de riesgo asociados a su negocio.

A las 9:00 de la mañana de este viernes el CEO de CaixaBank y el nuevo presidente, José Ignacio Goirigolzarri, han protagonizado la foto más esperada del día. Los dos banqueros se han reunido con los analistas en una videoconferencia en la que han aparecido juntos con los logos de las entidades como fondo, si bien la marca Bankia desaparecerá tras esta fusión por absorción.

El presidente de Bankia, José Ignacio Goirigolzarri, y el presidente de CaixaBank, Gonzalo Gortázar.

La pandemia ha acelerado esta compra por parte de CaixaBank y por tanto, además de las sinergias y detalles sobre la nueva estructura del banco, la recesión que afronta España ha salido a relucir en las preguntas con los analistas que siguen el banco.

También el nuevo presidente del banco, José Ignacio Goirigolzarri, se ha referido al "momento disruptivo" actual para señalar que es en tiempos como estos en los que es preciso tomar decisiones, aunque "sea más costoso" por la Covid-19.

Gortázar ha reconocido que manejan tres escenarios macro en los que se podría desarrollar esta fusión, "uno bueno, otro malo y otro muy malo". En todo caso, considera que la fusión dará a la entidad la fortaleza necesaria para afrontar este entorno en mejores condiciones.

El CEO de CaixaBank, Gonzalo Gortázar.

En ese sentido, Goirigolzarri ha destacado la ventaja que supone para la entidad "anticiparse" a esta consolidación bancaria y ganar escala para mejorar eficiencia.

Los banqueros han minimizado el impacto de las ventas que perderán por su integración al señalar las sinergias que conseguirán juntos.

El ahorro de costes anual se estima en 770 millones de euros y el aumento de los ingresos en 290 millones de euros, según la documentación que han entregado antes de la apertura de los mercados a la CNMV.

"Es una transacción amistosa entre dos bancos que se conocen y que saben hacerlo y que han aprendido del pasado", ha explicado a los analistas Gortázar, que ha destacado la experiencia de Bankia en integraciones y también de su entidad.

Por su parte, Goirigolzarri ha destacado los cambios que se han producido en el mercado a lo largo de estos 10 años para destacar que si bien antes la competencia contaba con los depósitos como forma de promocionar su negocio, ahora ya no es posible utilizar ese reclamo, al tiempo que ha destacado la experiencia en "retail" de las dos entidades.

Dudas del Frob

Otro de los asuntos que ha sido objeto de interés por los analistas es la presencia del FROB en el Consejo de Administración del futuro banco, cuyo nacimiento está sujeto a la aprobación de la Junta de Accionistas y el visto bueno de varios reguladores.

Goirigolzarri ha señalado que "el FROB lleva muchos años en Bankia y son buenos accionistas".

El presidente de Bankia, José Ignacio Goirigolzarri.

"Son profesionales y han permitido una gestión independiente cuando tenían más del 60% de la entidad", ha señalado, antes de añadir que "en la nueva combinación tienen el 15% con un sillón en el consejo, pero la influencia es distinta y confío en que segurá siendo igual".

Sin embargo, los analistas han insistido en este punto, con lo que el presidente del futuro banco ha tenido que recalcar que el primer accionista ahora será Criteria y que por tanto, el FROB ha decidido estar "más involucrado" en la gestión, pero "mirarán por el interés de los accionitas".

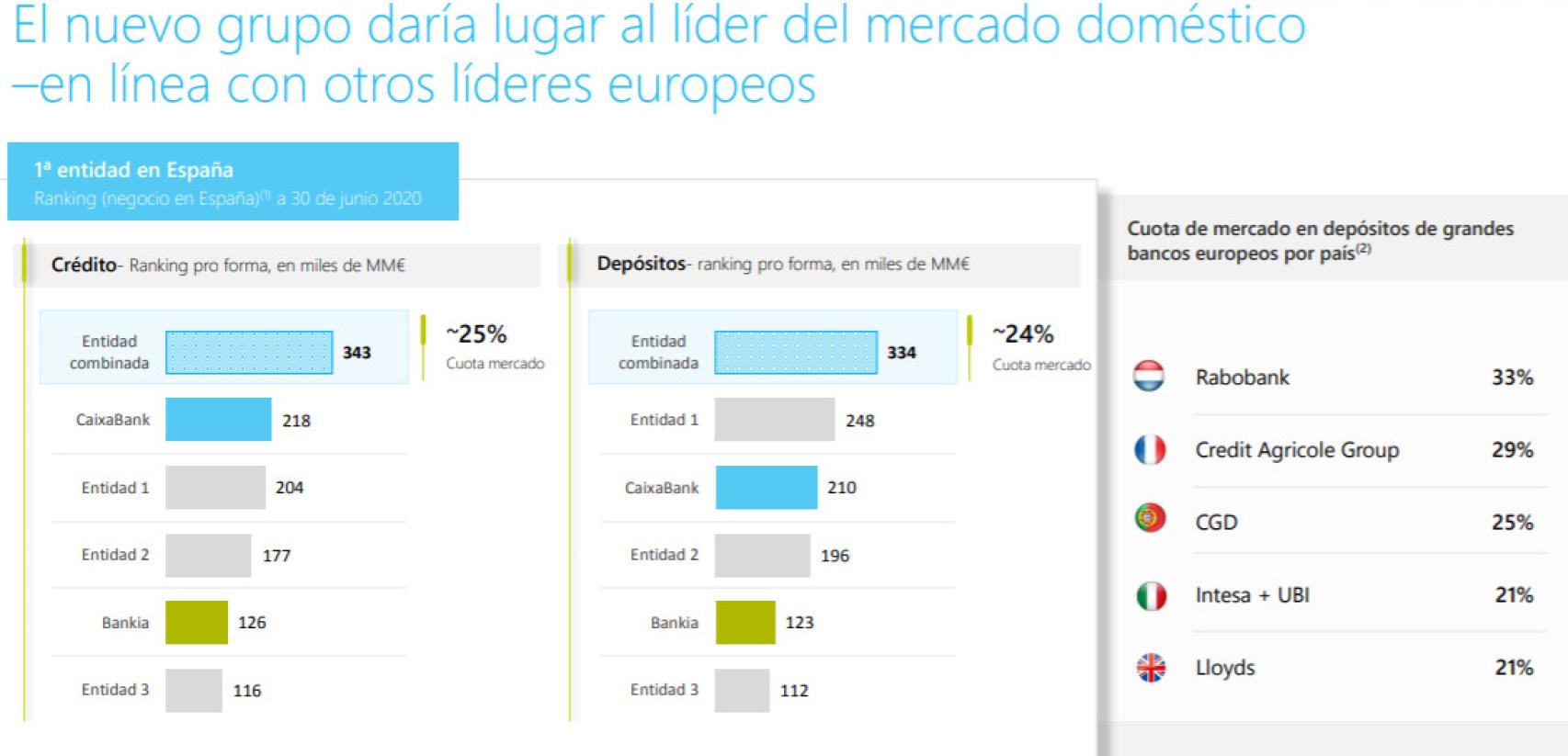

Goirigolzarri también ha sido preguntado por la posibilidad de que la CNMC o las autoridades europeas pongan trabas a la operación. Sin embargo, ha restado importancia a esta posibilidad al recordar que su posición en cuota de mercado estará en línea con la de bancos líderes en otros países europeos.

Fuente: CaixaBank, Bankia.

Además, ha recordado que en este momento, la banca ya no solo compite con bancos, sino que también están las grandes tecnológicas o las fintech ofreciendo servicios financieros.

Dividendo y Seguros

Sobre los aspectos más técnicos y financieros de la operación, los dos ejecutivos han destacado que las entidades mejorarán su eficiencia y solvencia con esta operación.

También se han comprometido a mejorar el dividendo en efectivo, cuando las sinergias funcionen y la situación macroeconómica mejore permitiendo retomar la política de retribución al accionista.

Sobre el coste que tendrá romper los acuerdos en Seguros de Bankia, Gortázar ha preferido no pronunciarse hasta que se produzcan las negociaciones que marcarán ese coste. No obstante, ha señalado que también habrá sinergias de 75 millones de euros en este mercado gracias a la integración.

Mientras, en planes de pensiones o seguros de vida, las sinergias alcanzarán los 135 millones de euros en 2025.

La nueva entidad contará con una ratio de capital CET1 del 11,6% una vez descontados los impactos de la fusión.

El nuevo banco estará presente en 2.200 pueblos de España y contará con 10 millones de clientes digitales. Será la entidad con la red "más diversificada" del país, según ha destacado Goirigolzarri.