Un empleado de Lehman Brother's tras la quiebra del banco en 2008 Ge

¿Estamos ante una crisis como la del año 2008?

El gurú George Soros abrió la caja de Pandora al alertar que el escenario actual es como el del último 'crash'. ¿Tiene razón?

Noticias relacionadas

En momentos como este es cuando el miedo se propaga por todo el mundo. Las alarmas saltan en los mercados ante el desplome de las bolsas y el ruido llega hasta las calles; a eso que se conoce como economía real. La gente escucha las televisiones y se pregunta ¿Cómo puede ser que el Ibex esté viviendo su peor inicio de año de su historia? Y, de pronto, vuelven los recuerdos del colapso de 2008.

Por si fuera poco, sale un gurú de la talla de George Soros y alerta que la debilidad que muestra China no le gusta nada y que cuando mira a los mercados financieros le recuerda al crash de 2008”. Los inversores se asustan y también los consumidores, que muchas veces son los mismos. En medio del caos, conviene pararse a reflexionar, ¿está el mundo entrando en un colapso de la magnitud del de 2008?

El mundo está mejor

La mayor parte de los analistas coinciden en que la incertidumbre sí es justificada, pero no el pánico: el mundo está hoy en un escenario muy diferente al de 2008. Si el temor es China, su economía avanzará este año un 6,7% según el Banco Mundial. Si el miedo es el crecimiento global, las economías desarrolladas están ya preparadas para tomar el relevo, como demuestran los datos de empleo de EEUU que publicó ADP el miércoles y de la eurozona del jueves. Y, además, está el respaldo de los bancos centrales, dispuestos a hacer “lo que sea necesario”, el whatever it takes de Mario Draghi, presidente del Banco Central Europeo.

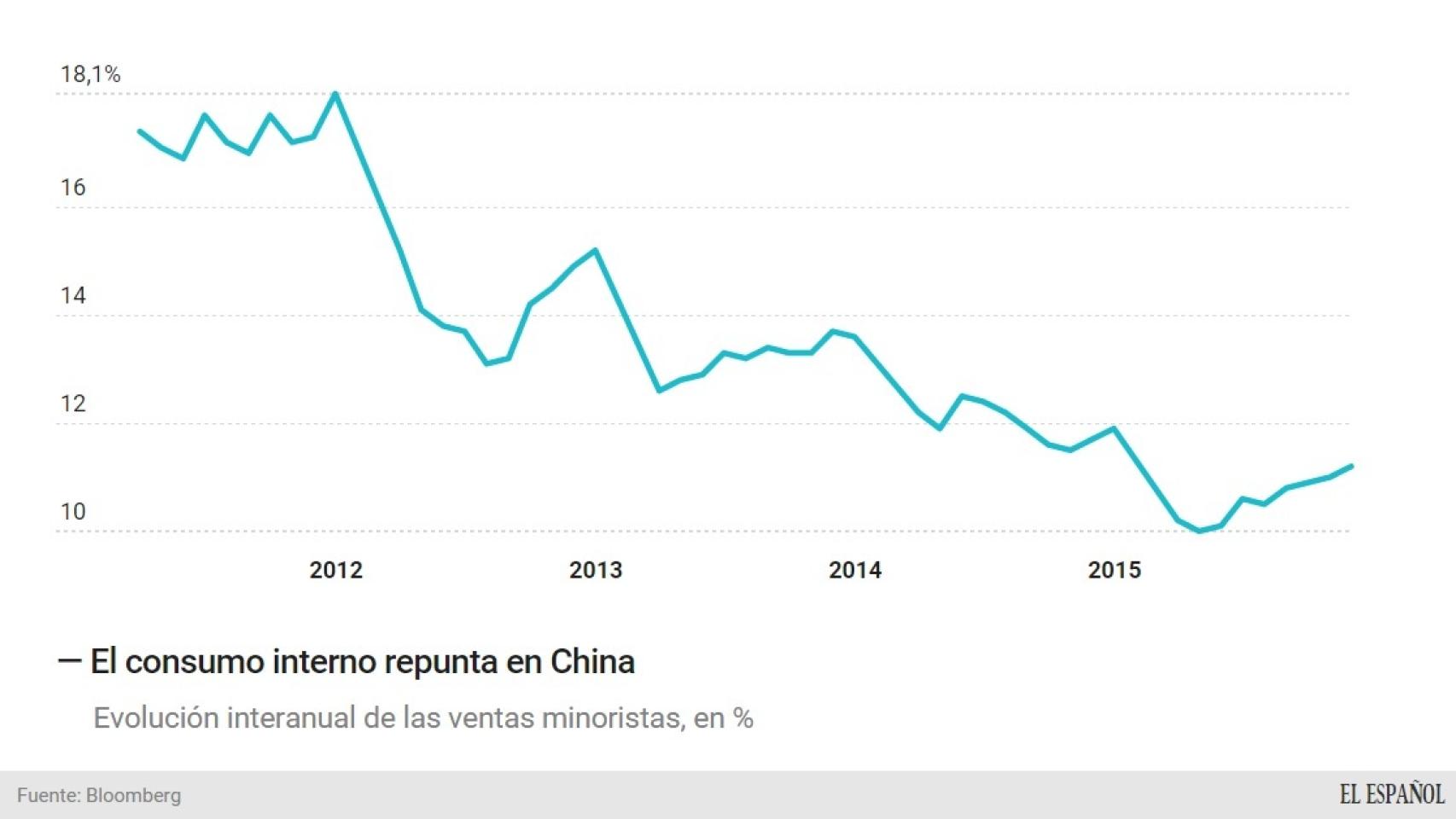

China es la principal incertidumbre, en gran medida porque nadie sabe si los datos económicos oficiales son verdaderos o si están falseados. Sea como sea, el país sigue creciendo, también los beneficios empresariales y las clases medias y el consumo (las ventas minoristas avanzan a ritmos que superan el 10%)...

El país está transformando su economía para pasar de ser un país que compita en salarios bajos a otro basado en el consumo y el valor añadido. Como todos los cambios, requiere tiempo y genera volatilidad, pero los analistas no temen un aterrizaje forzoso de la economía del país. “El problema es confundir transformación económica con colapso y cosas parecidas”, apunta Javier Santacruz, economista y profesor del IEB. En su opinión, las autoridades del país tienen por delante “una gestión compleja de un cambio económico enorme”, pero en los mercados “pesa más el desconocimiento y la conjetura que la realidad y los datos”.

Las cifras publicadas por China esta semana “son consistentes con una economía en plena transición de un modelo económico más basado en el consumo interno que en la inversión de capital”, apunta Jaume Puig Ribera, Director de GVC Gaesco. El equipo de análisis de Banca March también hace un llamamiento a la calma: “Prevemos que China continuará en una tónica de desaceleración, pero no esperamos un desplome”, indican, “además, las autoridades todavía tienen margen de maniobra para adoptar nuevas medidas, tanto monetarias como fiscales”.

Esto ya lo hemos vivido otras veces, China lleva años siendo una amenaza para el mundo, pero todavía no ha descarrilado

“Esto ya lo hemos vivido otras veces”, recuerda José Ramón Iturriaga, gestor de Abante. El temor al aterrizaje forzoso (hard landing) de China no es nuevo, lleva años siendo una amenaza para el mundo, pero “ni ha descarrilado ni se ha llevado por delante a la economía mundial”, advierte.

En definitiva, los expertos dudan que China se encuentre ante una situación de colapso económico, un escenario que no es incompatible con una fuerte caída de las bolsas en el país. El desplome del 12% en los primeros cuatro días de negociación del índice Shanghai Composite no es el resultado de las cifras económicas del país, sino de una serie de malas políticas de Pekín en su intento por controlar los mercados financieros. “Ellos saben que han cometido errores y quieren repararlos”, indica una fuente a EL ESPAÑOL.

Tres son las causas principales del inesperado desplome del mercado chino. En primer lugar, la decisión de las autoridades de introducir una normativa conocida como cortocircuito y que consiste en que el regulador suspende la sesión bursátil cuando las pérdidas alcanzan el 7%. En un mercado tan volátil como el chino, esta situación se alcanza con relativa facilidad, lo que provoca que muchos inversores se queden muchos días atrapados en el mercado. Si se sienten atrapados, es lógico que quieran vender en cuanto puedan, lo que ha sido la principal causa del desplome de esta semana. El regulador de la bolsa del país (CSRC, por sus siglas en inglés) se reunió el jueves de emergencia para suprimir esta norma.

Además, este viernes se acaba la prohibición de que los grandes accionistas (aquellos que posean más de un 5% de los títulos de una compañía) puedan vender sus acciones. Ante la expectativa de una venta masiva de los mayores inversores, los minoritarios decidieron vender, lo que aceleró el desplome.

Por último, la prohibición de tomar posiciones cortas (bajistas) en las acciones clase A de Shanghái llevó a muchos inversores a ponerse cortos en Hong Kong, donde sí pueden hacerlo. “Es la única forma que han encontrado muchos gestores de proteger las posiciones que no han podido vender”, indican a EL ESPAÑOL. Estas ventas extendieron la crisis de Shanghái a Hong Kong, lo que contribuyó al desplome asiático como una respuesta a las prohibiciones de Pekín.

Las burbujas no son iguales

Todas las crisis de los mercados financieros no son iguales, hay algunas que se llevan por delante a toda la economía real, como fue la de 2008 y otras, como la burbuja puntocom, que tienen un impacto limitado en la actividad. La diferencia entre las dos es el crédito y la salud del sector bancario. El gran problema de 2008 fue el colapso de las entidades financieras, que tenían unos balances poco (o nada) saneados y cerraron el grifo del crédito ahogando al resto de la economía (también muy endeudada).

Actualmente los bancos están más saneados después de toda la regulación financiera (que han decidido llamar macroprudencial) aprobada en los últimos años. Esta es la esperanza a la que se aferran los analistas para afirmar que esta crisis no es como la de 2008. “Veo exagerado volver a 2008”, apunta Felipe López, analista de Self Bank, “la nueva regulación ha hecho que el sector bancario esté mucho mejor, tanto en España, como en Europa y a nivel global”.

Veo exagerado volver a 2008, la nueva regulación ha hecho que el sector bancario sea hoy más sólido

El mercado no tiene miedo a un colapso de la deuda que provoque impagos al nivel del que ocurrió en 2008. Así lo demuestra la tranquilidad que hay en el inicio del año en los mercados de deuda. La deuda soberana europea sigue bajo el efecto de los estímulos del BCE, por lo que es lógico que haya empezado el año completamente plana, pero los títulos que son de alta rentabilidad (los conocidos como bono basura) de Europa y EEUU también están planos.

Es cierto que hay poca liquidez en el mercado en estos días, pero en ningún momento se percibe un escenario de temor al colapso. Las bolsas caen mientras ajustan sus valoraciones al nuevo escenario de bajo crecimiento global, pero el mercado no está descontando grandes impagos.

El colapso no existe

A pesar de la fuerte corrección de la bolsa, las expectativas de los analistas y los inversores es que el colapso es poco probable. Y mientras nadie crea que el mundo va en esa dirección, no existirá. En otras palabras, todo es una cuestión de expectativas y confianza. Por este motivo, con los riesgos que hay sobre la mesa, otro colapso como el de 2008 no se puede descartar.

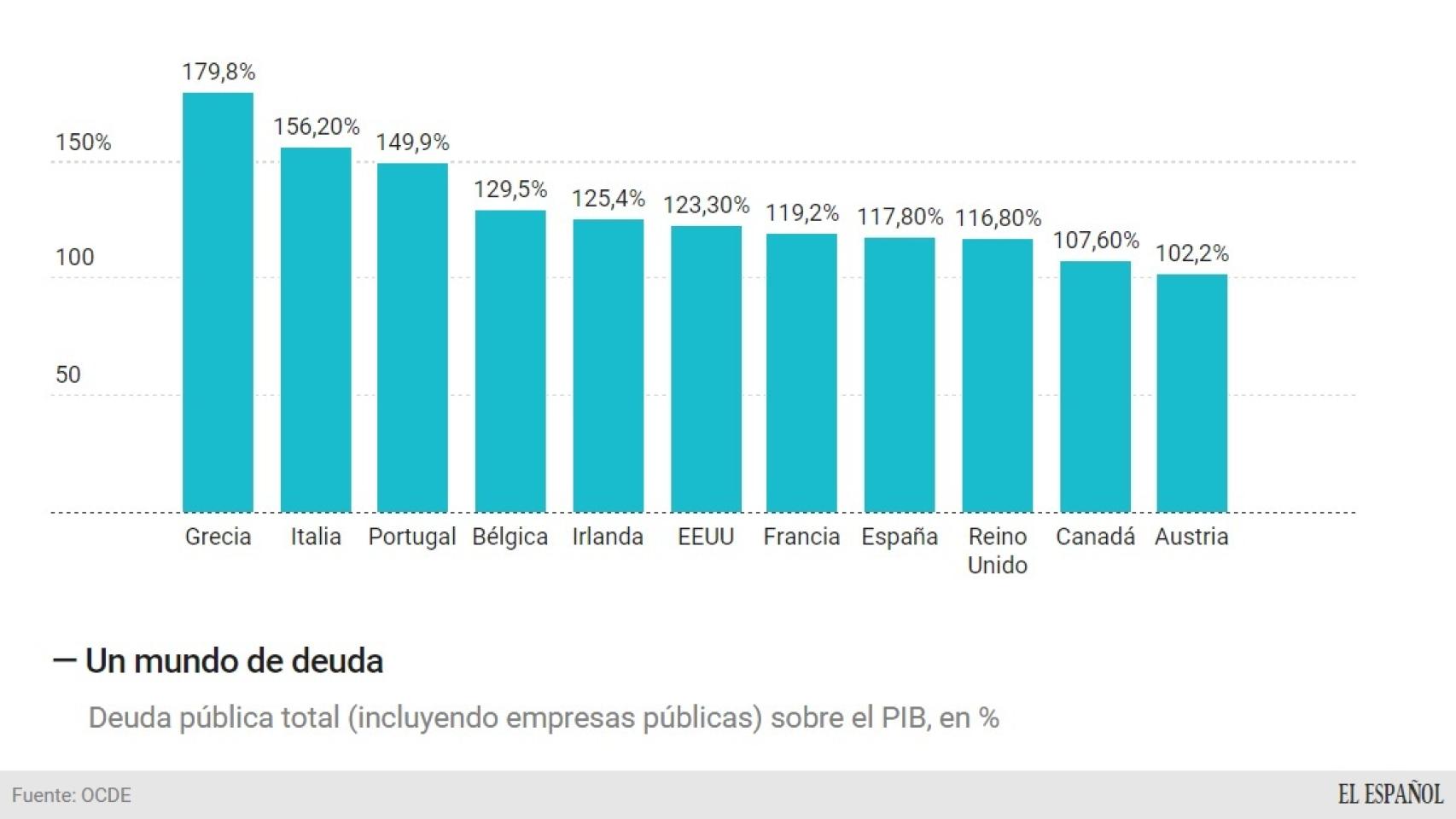

El mundo de hoy es una gran burbuja de deuda (principalmente pública) que pende del fino hilo de los tipos de interés históricamente bajos. Los bancos centrales han creado este escenario al llenar el mundo de dinero barato e ilimitado, lo que permite a los Estados y a las empresas refinanciarse a un interés muy bajo. ¿Hasta cuándo será sostenible toda esta deuda? Además, en la mayoría de los casos no se trata de una deuda destinada a invertir para elevar el PIB potencial, sino que se destina al consumo, por lo que no tiene retorno futuro posible.

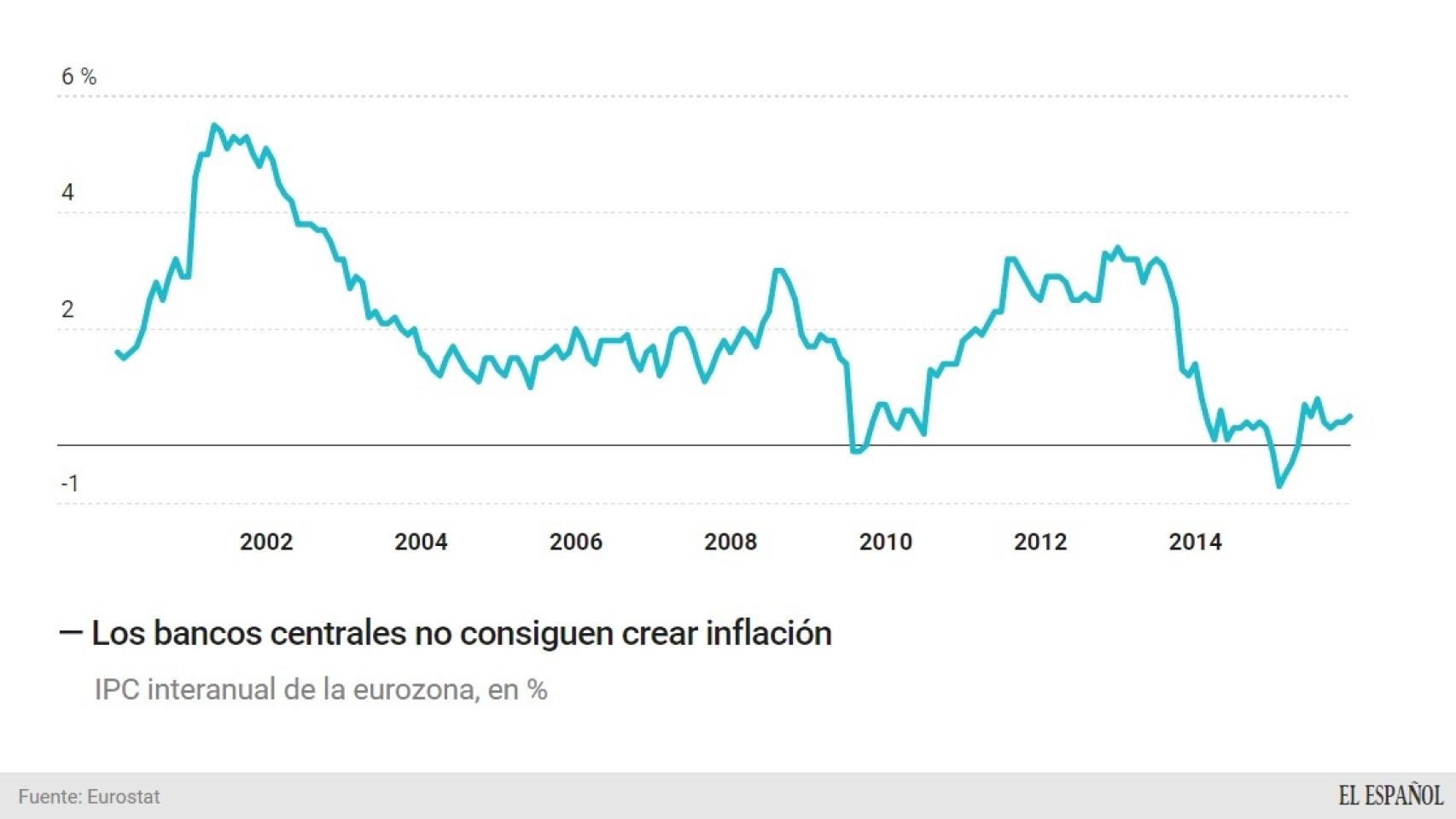

Hay otro grave problema en el mundo: la alta correlación entre las expectativas de inflación y el precio del petróleo. Tradicionalmente no tenían tanta relación, pero ahora están muy vinculadas. ¿Qué pasaría si el precio del petróleo sigue en su caída libre y el mercado empieza a pensar que los bancos centrales no serán capaces de crear inflación?

El fantasma de la deflación es la mayor pesadilla de los bancos centrales. El presidente del Banco Central Europeo, Mario Draghi, ha repetido en numerosas ocasiones que su mayor temor es que los precios bajos acaben afectando a las expectativas de inflación para el medio y largo plazo. La Reserva Federal subió los tipos de interés en su reunión de diciembre ante la recuperación de la economía y del empleo, pero las actas reflejaron que los miembros de la entidad están muy preocupados por la inflación tan baja.

Si los bancos centrales son el sustento de la economía mundial, ¿qué pasará si se pierde la confianza en ellos? ¿Y si la deflación deja de ser un temor y se convierte en una realidad? En un mundo de alta inflación y bajo crecimiento, la deflación es uno de los peores escenarios posibles, ya que hace más grandes las deudas en términos reales (es decir, es más cara en comparación con el resto de productos) y, además, podría llegar a retrasar las decisiones de consumo e inversión.

De momento, la estrategia de huir hacia adelante ha funcionado. Los estímulos de los bancos centrales han permitido a los agentes económicos seguir endeudándose y también han dado gasolina a los mercados. Sin embargo, la economía sigue desacelerándose, los avances de productividad en todo el mundo son muy limitados y también la inversión. El colapso no está cerca, pero la amenaza está en cada esquina.