Christine Lagarde, la presidenta del BCE, y Jerome Powell, el presidente de la Fed. BCE

La vida te da sorpresas, sorpresas te da la vida

Una buena parte del consenso confía en que los beneficios se mantengan incluso si la economía sufre una recesión breve y superficial.

Empezamos el nuevo curso con la expectativa de que tras el merecidísimo descanso encaremos el tercio final del año habiendo visto lo peor de estos mercados. Tras un comienzo del verano cargado de optimismo, con las bolsas descontando una recesión digamos "escrita en minúsculas" y las curvas de tipos esperanzadas de que la moderación de los precios de las gasolinas y el alivio de los problemas en las cadenas de suministros permitieran a los banqueros centrales levantar el pie del acelerador, durante estas últimas semanas hemos vuelto a la cruda realidad.

Este cambio de paso se explica básicamente porque las declaraciones del presidente de la Reserva Federal en la conferencia anual de Jackson Hole resultaron sorprendentes, dejando un mensaje muy transparente. La Fed está para hacer lo que tiene que hacer. Y en su tarea de volver a situar la inflación en los objetivos de largo plazo, si tiene que dejar los tipos de referencia más altos durante más tiempo, lo hará, aun sabiendo que esta política causará "dolor" para muchos hogares y empresas.

Sorprende la dureza de las palabras, pero la realidad es que el momentum de la economía americana sigue siendo muy fuerte y para atemperar los precios se necesita un período sostenido de crecimiento por debajo del tendencial y un mercado laboral bastante menos brioso.

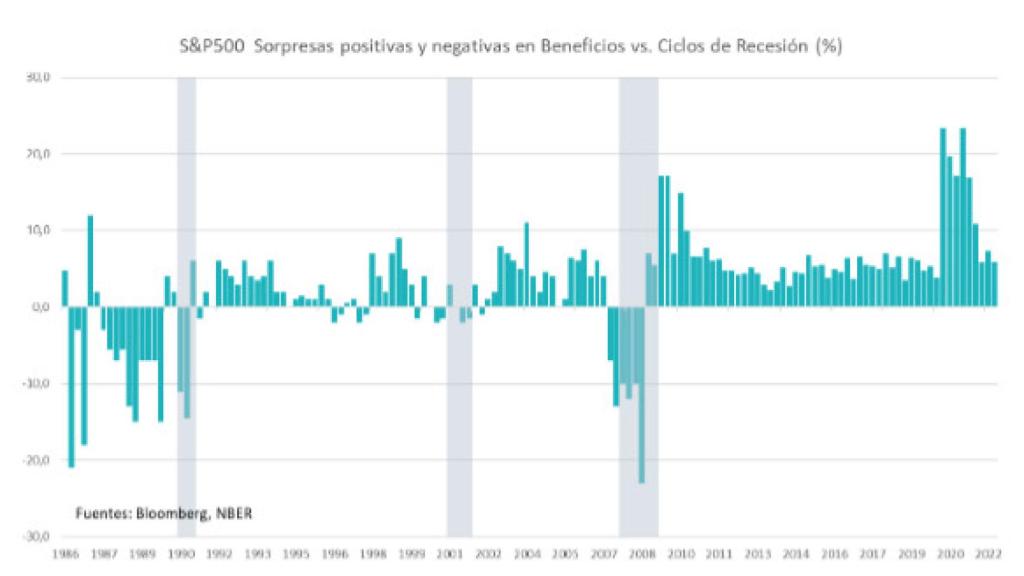

Asimilado que si hay inflación tendremos tipos altos durante más tiempo, la mayor preocupación para mí en estos momentos es cómo esto va a impactar en los ingresos y los beneficios de las compañías. Podemos decir que, de momento, se han mantenido bastante bien y parece, además, que una buena parte del consenso confía en que los beneficios se mantengan incluso si la economía sufre una recesión breve y superficial. Es decir, que no va a ver grandes sorpresas.

Pero como de lo que quiero hablar es de si vamos a tener o no sorpresas en los beneficios… me viene a la cabeza una parte del estribillo de Pedro Navaja. Título de una de las canciones más icónicas de finales de los años setenta que todos hemos bailado en algún momento de nuestras vidas y que, como sabéis, trata sobre un personaje de mal vivir que no termina muy allá por las sorpresas que nos da la vida. Hablando de los beneficios en Estados Unidos, estos últimos trimestres han estado francamente bien, porque a pesar de factores económicos y geopolíticos negativos, las compañías han mantenido earnings e ingresos.

Sorpresas positivas y negativas en beneficios vs. ciclos de recesión (%). Santander Private Banking

El segundo trimestre ya es historia y mi preocupación es qué va a pasar en este tercer trimestre. Hablando de Estados Unidos, empresas y consumidores siguen mostrando dinamismo, pero empieza a pesar el impacto del endurecimiento de la política monetaria por la retirada de liquidez del sistema y por las continuadas y abultadas subidas de tipos en tan poco espacio de tiempo.

Que hayamos visto ya caída en la actividad en la primera mitad del año, un -1,6% en el primer trimestre y un -0,6% en el segundo, se puede explicar más por la combinación del deterioro del sector exterior, los elevados precios al consumo y cierta acumulación de inventarios que por las subidas de tipos de 25 puntos básicos en marzo, de medio punto en mayo y doblete de 75 puntos básicos de los tipos de junio y julio. Por todo esto es más o menos ahora, entre septiembre y octubre, cuando podemos empezar a ver warnings y esperar alguna revisión a la baja adicional gracias a la Fed y al BCE.

Las expectativas están hoy más ajustadas que en otros momentos de la historia, pero hay que vigilar bien si el consenso peca de optimismo porque de ahí a la recesión solo hay un paso.

Como siempre, es pronto para valorar si todo o una buena parte de lo malo está ya puesto en el precio de las compañías. Hablando del "equity", es más que posible que sigan las caídas y, dependiendo de cómo y cuánto de intensa sea la corrección, será momento de empezar a comprar de nuevo. Hay temor por el escenario macro, el geopolítico, la inflación y el impacto en la economía y también precios razonables de lo que debieran valer las cosas en escenarios más normalizados… y ahí es momento de echar las redes.

Eso sí, confiando en que no nos pase como a Pedro, "el Navaja", que... "maleante pescador, el anzuelo que tiraste; en vez de una sardina, un tiburón enganchaste".

*** Álvaro Galiñanes Franco es director de Inversiones de Santander Private Banking Gestión.