Fusiones y adquisiciones (M&A)

Las fusiones y adquisiciones en la industria farmacéutica caen un 44% en el segundo trimestre de 2024

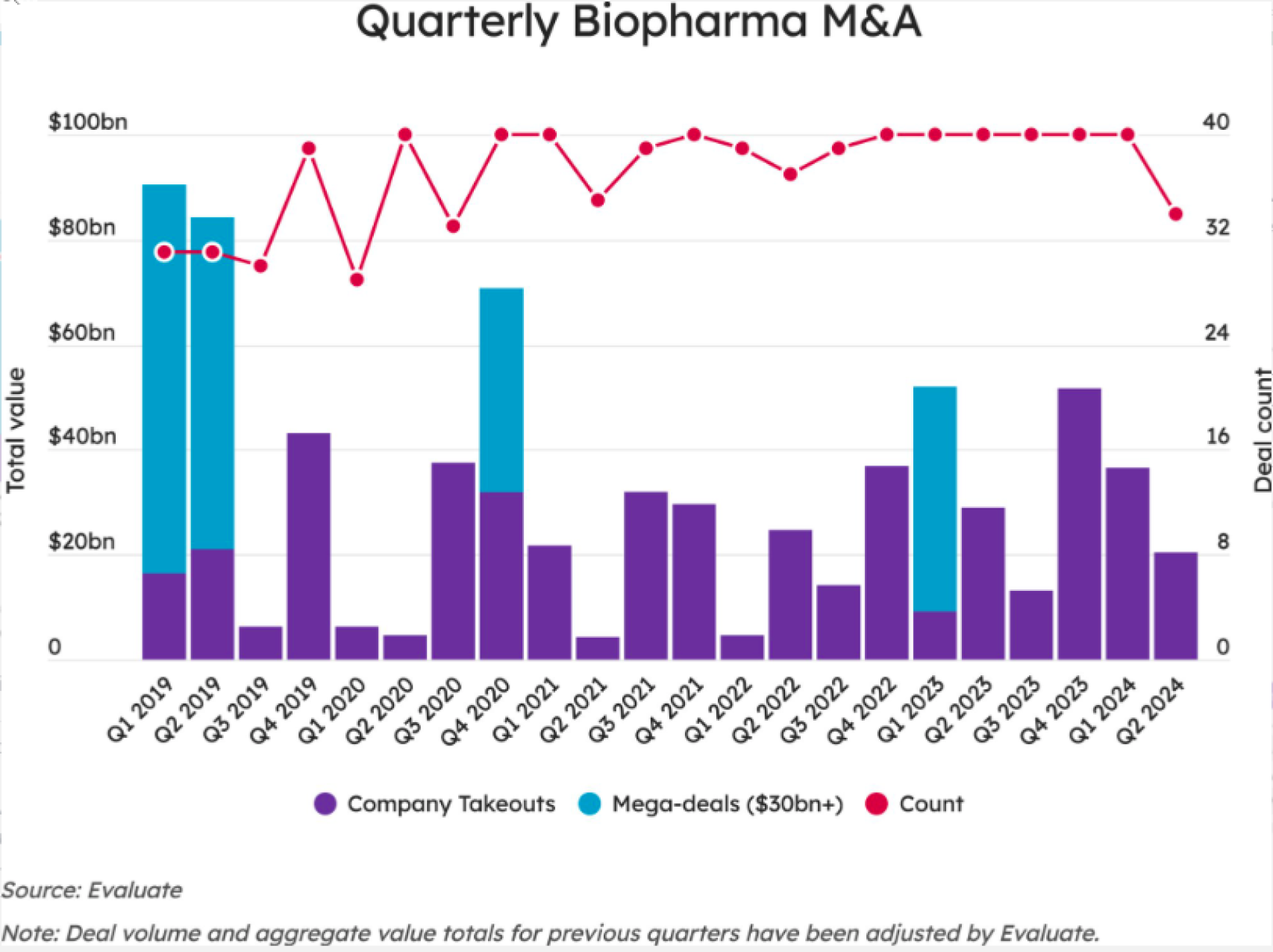

Las operaciones entre abril y junio movieron casi 20.400 millones de dólares, frente a los 36.600 millones registrados en el primer trimestre del año.

30 agosto, 2024 02:23La industria farmacéutica ha pisado el freno en la compra de empresas. En el segundo trimestre de este año, el capital invertido en fusiones y adquisiciones ha caído un 44% en comparación con los tres primeros meses de 2024.

Según los datos recopilados por la consultora Evaluate, tras un sólido comienzo de la actividad de fusiones en el sector farmacéutico, las transacciones han disminuido notablemente en el segundo trimestre. En este periodo se registraron 34 operaciones de compra, frente a las 59 del primer trimestre, moviendo 'sólo' 20.400 millones de dólares.

Esta cifra es un 44% inferior a la lograda entre enero y marzo, cuando se alcanzaron los 36.600 millones de dólares.

La principal diferencia en el valor total de la actividad de fusiones y adquisiciones entre los dos trimestres analizados es que en entre enero y marzo se llevó a cabo la compra de Catalent por parte de Novo Holdings, por valor de 16.500 millones de dólares.

Esta cifra es casi cuatro veces el tamaño de la segunda adquisición más grande registrada en ese mismo trimestre, explica la consultora en su análisis. Se trata de la compra de CymaBay Therapeutics por parte de Gilead, cuyo valor alcanzó los 4.300 millones de dólares.

Evolución de las fusiones en la industria farmacéutica.

La operación más importante del segundo trimestre ha sido la de Vertex al adquirir Alpine Immune Sciences por 4.900 millones de dólares. Le sigue la compra llevada a cabo por la japonesa Ono para hacerse con Deciphera Pharmaceuticals por 2.400 millones de dólares.

La siguiente transacción más importante ha sido la adquisición de ProfoundBio por parte de Genmab por valor de 1.800 millones de dólares. Novartis, por su parte, compró Mariana Oncology por 1.750 millones de dólares. Cierra el ‘top 5’ MSD, que vuelve al negocio de la oftalmología 10 años después tras llegar a un acuerdo de adquisición con EyeBiotech por 1.300 millones de dólares.

Así, el valor total de las transacciones sigue la tendencia a la baja iniciada ya a finales de 2023.

"Los casi 20.400 millones de dólares que movieron las operaciones de fusiones y adquisiciones del segundo trimestre de 2024 fueron inferiores a los del primer trimestre (36.570 millones de dólares) y al segundo trimestre de 2023 (29.000 millones de dólares)", explica la consultora.

Sin embargo, esto no significa que el segundo trimestre de 2024 haya sido el periodo en el que menos capital se ha movido en el área de fusiones y adquisiciones de la industria farmácéutica. "No es el periodo más bajo de los últimos años", detalla Evaluate.

En cuanto al número de operaciones, también ha disminuido como se ha mencionado anteriormente. Según el análisis de Evaluate, han caído un 42% con respecto al primer trimestre. De hecho, es la cifra más baja registrada en casi cuatro años.

No habrá megaoperaciones

La consultora PwC no prevé que se den megaoperaciones en el sector de los medicamentos, según varios análisis previos. Sin embargo, si seguirá habiendo pequeñas transacciones.

De hecho, en su último análisis destaca que en la segunda mitad de este año, la atención estará puesta en compañías biotecnológicas pequeñas y medianas que puedan cubrir las lagunas en las carteras de las grandes farmacéuticas. Será la vía que utilicen los grandes laboratorios para compensar la pérdida de patentes de sus medicamentos más exitosos.